台積電創高,鴻海連續大漲,烘托大盤挑戰10393,而蟄伏已久的低基期營收成長的生技股,可望掌握生技月題材再領風騷。

文.馮泉富

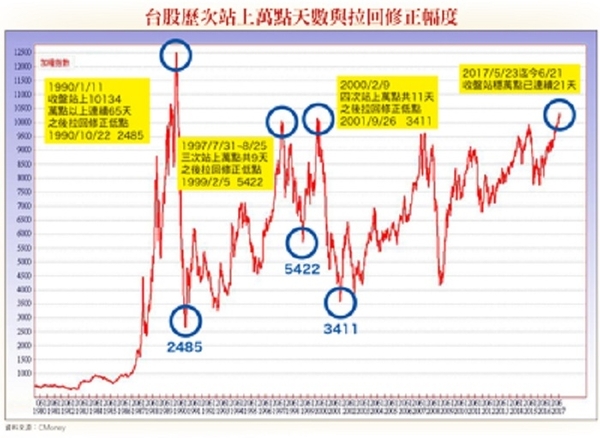

身為股市龍頭的美股,近期表現銳不可當,截稿前道瓊指數與S&P500指數再創歷史新高。全球主要市場都呈現資金集中化的效應,台股也不例外,資金集中湧向台積電與鴻海兩大權值股,將加權指數推向2000年的高點(10393),不論挑戰成功與否,都值得振奮,因為這是台股史上第三長的收盤萬點行情,截稿時已連續站穩萬點二十一個交易日。

此次萬點與過去幾次極為不同,主要由外資法人推升,一般投資人較少參與,籌碼安定度高,即使整體市場交易均量不足千億,仍舊創造震盪趨堅的走勢,只要外資不縮手,台股萬點將成常態,不排除挑戰歷史第一長的六十五天萬點行情。

當然,這還得看後續美股的表現,而影響美股的主要力量除了總體經濟基本面以外,還有FED的貨幣政策。

FED縮表方式定調 牽動長期資金流向

日前FED如市場預期的將聯邦基金利率調升了一碼,由於市場醞釀的時間夠久,股市當日未出現異常波動。另外,還首度公開縮減資產負債表的計畫內容,並表示今年內就會啟動縮表作業。FED目前仍維持今年升息三次的預估不變,也就是說在年底前還將調升利率一次。因為市場可承受的臨界點不易預估,投資人仍需小心應對。

至於對中長期影響重大的縮表問題,雖然實施的時點尚未確定,但方向與方法相當明確,早一些定調對市場反而是好事。FED縮表方面主要分兩大部份,在美國公債方面,初步將讓每個月債券到期再投資的額度縮減六十億美元,並在未來一年裡,每三個月增加縮減額度一次(六十億美元),直到一年後每月減少規模達三百億美元。在房屋貸款抵押證券方面,則規劃剛開始每月減少四十億美元的再投資規模,之後每季縮減規模再增加四十億美元,直到每月減債規模達到二百億美元。

先不論第一年總共縮減多少規模,若一年後達到每月縮減五百億美元,換算每年最快可縮減六千億美元規模,亦即大約再六年就回到最初的規模,這件事對股市影響是巨大的,因為可以預期,隨著縮表的進行,未來美國的利率將持續走高,資金會往高利率的地方流動。

因此新興市場將首當其衝,台灣也難以置身事外。資金流向的改變,也將造成匯率的相對變化,若國際游資長期流向美國,則美元長期需求走強,美元長期看好,新台幣兌美元長期將呈貶值趨勢,外資在資產配置上,台股比重將下修,這是長期可能不利之處。

營收持續成長低基期股 投資價值逐漸浮出

現階段支撐台股的力量主要就是美股持續創高帶來的信心,尤其台股交易量並未出現激情,只要外資不撤,籌碼安定度就高,加權指數萬點就可能成為常態,而隨著時間的推移,部分資金就有機會出現外溢效應,由權值股流向低基期個股。

回顧年初以來,大部分類股都有輪番表現過,而生技族群是量價持續沉澱修正的少數類股之一。

由基本面的角度觀察,若營收能持續成長的個股,遇到資金外溢效應時,投資價值將逐步浮現。例如展旺(4167),為培南類(Penem)抗生素原料藥兼製劑廠,培南類為廣效性後線抗生素,總市場規模約二十億美元。先進國家對於培南類產品規範嚴格,需專廠專用,避免交叉污染,使得能夠進入高階市場的原料藥廠不多,目前美國僅三~四家。

目前市面上培南產品主要有三種,分別為Meropenem、Imipenem、Ertapenem,其中Meropenem 與Imipenem專利已到期,Ertapenem 專利即將在2017年底到期。

抗生素的新藥產出稀少,舊產品專利到期後需求仍持續成長,產品生命週期長,相關學名藥市場利潤高,仍具長期發展潛力。

展旺虧轉盈 進入高成長期

展旺開發培南原料藥多年,初期僅銷售非法規市場,價格偏低使營運虧損,公司2011年自行建置針劑廠,以針劑學名藥申請美國藥證,2016年中順利取得Meropenem上市許可。同時美國市場因原先三家供應商中有兩家(Sandoz 與Hospira)因代工廠出問題而停止供貨,展旺即與Sandoz簽訂全球銷售合作合約,已開始大量出貨,帶動營運轉虧為盈,目前展旺已成為美國市場除原廠CMO 廠ACS Dobfar(APP Pharma)之外極少數供應商。

另外Sandoz亦申請Meropenem 歐洲藥證,預期下半年歐洲銷售將開始挹注營收。而擴增原料藥及針劑產能約25~30%,下半年新產能將陸續開始投產。還有專利即將到期的產品Ertapenem,展旺已申請P IV學名藥證並完成歐美查廠,預計2018年第一季可取得藥證,其他競爭對手,Sandoz已取消first-to-file文件,Hospira同時也因生產問題短期難以恢復,展旺有機會成為第一家上市的學名藥廠,將規劃與大型廠商合作銷售。

Ertapenem全球銷售額約五億美元,市場潛力及利潤皆大幅超越Meropenem,可望為展旺帶動新一波成長動能與獲利來源。

台灣醫材具優勢 聯合自有品牌打入歐美

醫材於生技族群中屬於穩健成長的區塊,加上台灣的生產技術持續精進,已開始在國際市場嶄露頭角。例如聯合(4129)即是典型的例子,聯合骨科生產銷售人工關節,為高階植入性醫材,進入門檻高,且聯合為亞洲少數取得歐美認證廠商,並以經營自有品牌為主。

今年一~五月各地區銷售佔比為台灣28%,中國22%,美國18%,歐洲5%,冠亞公司九%,其他17%。2017年台灣地區因大客戶長庚醫院需求強勁,年成長幅度約15~20%左右,美國地區預估穩定成長約10~15%,中國部分近期陸續接獲標案,狀況開始好轉。

去年下半新增的歐洲及日本市場,歐洲營收銷售快速拉升,目前佔比已達5%,全年貢獻可望突破一億元左右。日本目前仍在申請許可證中,預計2018年初開始產生貢獻。

聯合今年第一季併購冠亞脊柱銷售公司,冠亞產品已有中國、歐美證照,與聯合人工關節產品可形成互補綜效,自第二季開始併入營收,目前佔比達9%,對聯合營收挹注顯著。法人預估聯合2017年全年營收約18.6億元,年增率35%,毛利率可望拉升至73%左右,稅後淨利估約1.79億元,年增率27%,預估每股淨利2.49元。

由於植入性醫材歐美認證門檻高,具寡占優勢,加上自有品牌滲透率逐年提升,法人預估2018年營收持續向上,而歐洲、日本市場的高毛利產品比重增加,預估EPS有機會挑戰3.9元,年增率仍有56%的高水準,值得投資人長期追蹤。

※理財周刊878期更多精采文章:

◎封面故事>鴻海集團 再顯神威

◎洪寶山發行人語>胸懷世界 自強不息

◎房市觀察>從建照、使照與開工量看房市走勢

◎全球投資瞭望>美FED領先縮表 歐日反應將成關鍵

◎理財我最大>李三財鼓勵年輕人勇於面對挑戰

◎新聞熱線>春天連鎖藥局增資展店 七年達百家規模

◎房市放大鏡>探討「實價登錄」的五大缺失與六大建言!

◎邱鼎泰飆股鑫天地>NAND Flash缺貨到年底 群聯法人一路力挺

◎柯建維能量論台股>台股挑戰10393點 下周留意時間轉折

◎期貨精選>活用《孫子兵法》之「九變」 投資(機)黃金期貨

◎未上市股報導>凌越生醫打進東南亞 豬瘟試劑獲六國合約

留言評論